Inhalt von Geldwerter Vorteil

- 1 Definition: Geldwerter Vorteil

- 2 Typische Beispiele für Sachbezugsleistungen des Arbeitgebers

- 3 Geldwerter Vorteil als Firmenwagen

- 4 Wohnungsüberlassung als geldwerter Vorteil

- 5 Die steuerliche Behandlung von Mitarbeiteraktien

- 6 Das Arbeitgeberdarlehen als Sachbezug

- 7 Essensgutschein als Sachbezug

- 8 Die zusätzliche Freigrenze

- 9 Zusammenfassung

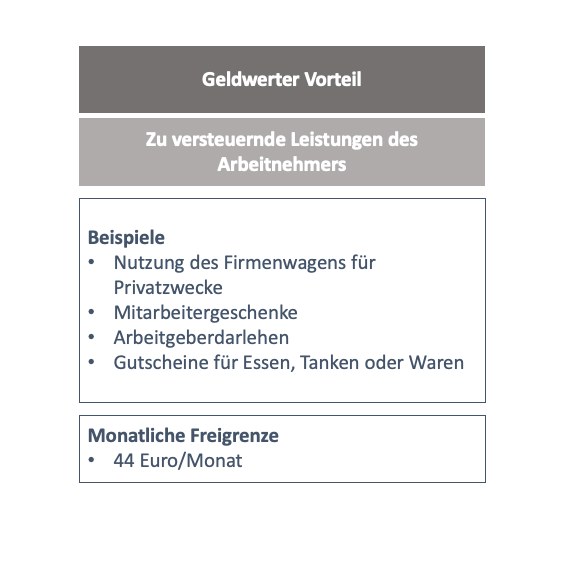

Definition: Geldwerter Vorteil

Ein geldwerter Vorteil ist eine Leistung des Arbeitgebers, die er über das vertraglich vereinbarte Grundgehalt hinaus dem Arbeitnehmer zuwendet. Es handelt sich nicht immer um eine Geldzahlung. Der geldwerte Vorteil kann auch in einem Sachbezug bestehen. Der Arbeitnehmer erhält z.B. einen Firmenwagen, den er neben seiner beruflichen Tätigkeit auch für private Zwecke nutzen kann.

Grundsätzlich muss der Arbeitnehmer den geldwerten Vorteil versteuern. Neben den steuerfreien Zuwendungen, die im § 3 Einkommensteuergesetz aufgeführt sind, berücksichtigt der Fiskus bei der Erhebung der Steuer Freibeträge und Freigrenzen.

Typische Beispiele für Sachbezugsleistungen des Arbeitgebers

Folgende Sachbezugsleistungen muss der Arbeitnehmer versteuern:

- Firmenwagen

- Dienstliches Mobiltelefon

- Laptop der Firma

- Mitarbeitergeschenke

- Arbeitgeberdarlehen

- Gutscheine für Essen, Tanken oder Waren

Geldwerter Vorteil als Firmenwagen

Ein Firmenwagen kann ein Arbeitgeber sich selbst stellen oder einem Arbeitnehmer überlassen. In beiden Fällen können die Besitzer des betrieblichen Fahrzeugs steuerliche Vorteile geltend machen, da das Finanzamt die Besteuerung des geldwerten Vorteils anhand bestimmter Kriterien vornimmt.

Liegt die betriebliche Nutzung des Kraftfahrzeugs unter 50 %, muss der Besitzer zwingend ein Fahrtenbuch führen. In diesem Dokument listet der Fahrer als betrieblichen Fahrten in chronologischer Reihenfolge auf. Neben dem Kilometerstand erfasst der Fahrer die folgenden Punkte:

- Das Datum und die Uhrzeit bei Fahrtantritt und bei Fahrtende.

- Das Ziel der Fahrt.

Nutzt der Fahrzeughalter den Pkw zu mehr als 50 % für betriebliche Zwecke, kann er hinsichtlich der Besteuerung ein Wahlrecht in Anspruch nehmen. Möchte er kein Fahrtenbuch führen, nimmt das Finanzamt die Besteuerung nach der 1 %- Methode vor.

Die 1 %-Methode ist eine Pauschalversteuerung. Für die Berechnung des geldwerten Vorteils setzt das Finanzamt 1 % des Bruttolistenpreises fest. Der Bruttolistenpreis orientiert sich nicht an dem Zeitwert des Fahrzeugs, sondern an dem Neuwagenpreis.

Beispiel 1: 1%-Methode bei einem Fahrzeug

Ein Konzern bietet seinem neuen Marketingchef einen Firmenwagen an. Der Bruttolistenpreis des Neuwagens beträgt 45.000 Euro.

Der Sachbezug ermittelt sich wie folgt:

45.000 Euro x 1 % = 450 Euro x 12 Monate = 5.400 Euro.

Die Überlassung eines Dienstwagens stellt einen umsatzsteuerlichen Vorgang dar. Das Lohnsteuerrecht nimmt eine Kürzung der Bemessungsgrundlage bei den Kosten vor, die keine Vorsteuer enthalten. Dies sind z.B. die Versicherungsbeiträge oder die Abschreibungen. Die pasuschale Kürzung beträgt 20 %. Die Umsatzsteuer wird auf die Bemessungsgrundlage von 4.320 Euro erhoben.

4.320 Euro x 19 % = 820,80 Euro

Der Bruttowert des geldwerten Vorteils beträgt 5.140,80 Euro.

Entscheidet sich ein Arbeitnehmer für eine der beiden Methoden, kommt ein unterjähriger Wechsel der Besteuerungsart nicht in Betracht.

Wohnungsüberlassung als geldwerter Vorteil

Bis zum Veranlagungszeitraum 2020 galt die unentgeltliche Überlassung einer Wohnung des Arbeitgebers als steuerpflichtiger Sachbezug. Der geldwerte Vorteil wurde auch dann besteuert, wenn der Arbeitgeber dem Arbeitnehmer die Wohnung zu einem unter der ortsüblichen Miete liegenden Preis überlassen hat oder ihm einen Zuschuss für die Wohnung gewährt hat. Handelt es sich um ein sozialversicherungsrechtliches Arbeitsverhältnis, fallen für die Wohnungsüberlassung zusätzlich Beiträge an die Krankenkassen an.

Seit dem Veranlagungszeitraum 2020 ist die verbilligte Wohnungsüberlassung nicht mehr zwingend wie ein steuerpflichtiger Sachbezug zu behandeln. Hierfür müssen die folgenden zwei Voraussetzungen erfüllt sein:

- Der verbilligte Mietpreis beträgt mindestens ⅔ der ortsüblichen Miete.

- Der Arbeitgeber verlangt einen Quadratmetermietpreis von nicht mehr als 25 Euro.

- Die Berechnung des Mietpreises darf nicht die umlagefähigen Betriebskosten berücksichtigen.

Beispiel 2: Die Überlassung einer Wohnung an einen Arbeitnehmer

Der Arbeitgeber überlässt seinem Arbeitnehmer eine Wohnung zu einem verbilligten Preis von 500 Euro pro Monat. Die ortsübliche Miete beträgt 660 Euro. Die umlagefähigen Betriebskosten sind hierin nicht enthalten. Die Wohnung umfasst insgesamt 40 Quadratmeter.

Die Wohnungsüberlassung stellt einen Sachbezug dar, der ab dem Veranlagungszeitraum 2020 steuerfrei sein kann, wenn bestimmte Bedingungen erfüllt sind. Die Mietzahlung beträgt mehr als ⅔ der ortsüblichen Miete (440 Euro). Der Arbeitgeber verlangt nicht mehr als 25 Euro pro Quadratmeter (1.000 Euro). Auch die Nichtberücksichtigung der umlagefähigen Kosten spricht dafür, dass der geldwerte Vorteil steuerfrei gestellt wird.

Die steuerliche Behandlung von Mitarbeiteraktien

Börsennotierte Unternehmen beteiligen ihre Mitarbeiter an dem Geschäftserfolg, in dem sie Aktien bzw. Aktienoptionen an sie ausgeben. Erhält ein Mitarbeiter Aktien von seiner Firma, stellt dieser Vorgang einen steuerpflichtigen geldwerten Vorteil dar. Die Besteuerung des geldwerten Vorteils orientiert sich an dem Wert der Aktien, den diese bei Einbuchung in das Wertdepot des Arbeitnehmers hatte. Zwei Faktoren wirken sich steuermindernd aus. Dies ist zum einen der Ausübungspreis, der von dem Aktienwert abgezogen werden kann. Der Ausübungspreis repräsentiert den Wert, zu dem eine Aktie oder ein anderes Wertpapier gekauft oder verkauft werden kann. Zum anderen ist bei der Bestimmung des geldwerten Vorteils von Mitarbeiteraktien ein Freibetrag von 360 Euro zu berücksichtigen. Wird dieser Betrag nicht überschritten, bleibt der Vorgang steuerfrei.

Das Arbeitgeberdarlehen als Sachbezug

Muss ein Arbeitnehmer höhere finanzielle Aufwendungen tätigen, die mit seiner beruflichen Tätigkeit in einem unmittelbaren Zusammenhang stehen, gewährt der Arbeitgeber ihm häufig ein Arbeitgeberdarlehen. Wie dieses zu beurteilen ist, hängt u.a. von der Höhe der Verzinsung ab.

Vereinbaren die Vertragsparteien einen Darlehenszinssatz, der über dem marktüblichen Zins liegt, sind die Voraussetzungen für einen geldwerten Vorteil nicht gegeben. Liegen die Zinsen jedoch unter dem marktüblichen Zins, bezieht der Arbeitnehmer einen geldwerten Vorteil. Zu einer Versteuerung kommt es aber nur, wenn der Darlehensbetrag über der Summe von 2.600 Euro liegt.

Bis zu der Summe von 2.600 Euro gilt eine steuerliche Freigrenze. Dies bedeutet, dass die Zinsbezüge nicht als steuerpflichtige Sachbezüge zu behandeln sind. Im Gegensatz zur Behandlung bei einem Steuerfreibetrag besteuert der Fiskus den gesamten Betrag, wenn die Freigrenze überschritten wird.

Beispiel 3: Arbeitgeberdarlehen

Arbeitgeber und Arbeitnehmer vereinbaren die Auszahlung eines Arbeitgeberdarlehens. Bei der Festlegung des Zinssatzes orientieren sich die Vertragsparteien an dem marktüblichen Zins. Die Höhe des Darlehens beläuft sich auf 3.000 Euro.

Für die Beurteilung der steuerlichen Folgen eines Arbeitgeberdarlehens berücksichtigt der deutsche Fiskus die Freigrenze von 2.600 Euro. Da diese in dem vorliegenden Fall überschritten ist, muss der Arbeitnehmer die gesamte Darlehenssumme als geldwerten Vorteil versteuern.

Essensgutschein als Sachbezug

Der Essensgutschein repräsentiert einen bargeldlosen Zuschuss des Arbeitgebers zum Essen. Gewährt der Arbeitgeber seinen Arbeitnehmern diesen Vorteil, handelt es sich um einen steuerpflichtigen Sachbezug.

Der Essensgutschein darf höchstens 3,10 Euro mehr sein, als der für das Essen geltende Sachbezugswert. Dieser liegt bei 3,40 Euro. Im höchsten Fall darf der Essensgutschein demnach bei 6,50 Euro liegen. Die für die Besteuerung relevante Bemessungsgrundlage bemisst sich nur nach dem Sachbezugswert. Alternativ erlaubt der Gesetzgeber eine Pauschalversteuerung mit 25 %.

Die zusätzliche Freigrenze

Möchte ein Arbeitgeber seine Arbeitnehmer motivieren, lässt er ihnen kleine Aufmerksamkeiten zukommen. Liegen diese Zuwendungen unter der Freigrenze von 44 Euro im Monat, muss kein geldwerter Vorteil versteuert werden.

Zusammenfassung

- Der geldwerte Vorteil stellt die Leistung eines Arbeitgebers an einen Arbeitnehmer dar, die über das vertraglich vereinbarte Grundgehalt geleistet wird.

- Das Steuerrecht bezeichnet den geldwerten Vorteil auch als Sachbezug.

- Grundsätzlich muss ein Arbeitnehmer den geldwerten Vorteil versteuern. Das Finanzamt berücksichtigt aber Freigrenzen und Freibeträge, die die Steuerlast mindern.

- Typische Beispiele für einen Sachbezug sind der Firmenwagen, ein Arbeitgeberdarlehen oder die Ausgabe von Essensgutscheinen.

- Nutzt der Besitzer eines Dienstwagens das Fahrzeug auch im Urlaub oder für andere private Zwecke, muss der Privatanteil versteuert werden.

- Abhängig vom Umfang der betrieblichen Nutzung kommen die Fahrtenbuchmethode oder die 1 %-Regelung in Betracht.

- Bis zum Veranlagungszeitraum 2020 galt auch die verbilligte Überlassung einer Wohnung an den Arbeitnehmer als steuerpflichtiger geldwerter Vorteil. Werden ab dem Jahr 2020 bestimmte Kriterien erfüllt, gilt die Vermietung als steuerfrei.

- Geben börsennotierte Unternehmen Aktien an ihre Mitarbeiter aus, wenden sie ihnen einen geldwerten Vorteil zu. Bei der Besteuerung sind der Ausübungspreis und ein Freibetrag von 360 Euro zu berücksichtigen.

- Die Ausgabe eines Arbeitgeberdarlehens wird dann nicht als steuerpflichtiger geldwerter Vorteil behandelt, wenn die Vertragsparteien in dem Darlehensvertrag einen marktüblichen Zins vereinbart haben und der Darlehensbetrag unter der Freigrenze von 2.600 Euro liegt.

- Bei der Ausgabe von Essensgutscheinen ist der Sachbezugswert relevant. Hiernach richtet sich die Versteuerung des geldwerten Vorteils. Alternativ kann eine Pauschalbesteuerung von 25 % zur Anwendung kommen.

- Lässt ein Arbeitgeber seinen Mitarbeiter kleinere Geschenke zukommen, ist die Sachzuwendung steuerlich unbeachtlich, wenn die Freigrenze von monatlich 44 Euro beachtet wird.