Inhalt von Annuitätendarlehen

- 1 Definition: Annuitätendarlehen

- 2 Konstante und variable Annuität

- 3 Wie funktioniert ein Annuitätendarlehen?

- 4 Annuitätendarlehen berechnen

- 5 Die Sondertilgung eines Annuitätendarlehens

- 6 Der Schuldzinsenabzug – die steuerliche Absetzbarkeit eines Annuitätendarlehens

- 7 Die Unterschiede zwischen dem Annuitätendarlehen und anderen Finanzierungsformen

- 8 Vorteile und Nachteile eines Annuitätendarlehens

- 9 Zusammenfassung

Definition: Annuitätendarlehen

Ein Annuitätendarlehen (kurz: Annuität) unterscheidet sich von anderen Finanzierungsformen dadurch, dass sich die Höhe des Rückzahlungsbetrages nie ändert. Der Begriff leitet sich aus dem lateinischen Wort »annus« ab. Ins Deutsche übersetzt bedeutet dies »Jahr«. Folglich handelt es sich bei der Annuität um ein Darlehen, das ein Kreditnehmer in jährlichen Raten zurückzahlt. Kennzeichnend sind neben dem festgelegten Zeitrahmen insbesondere die Bestandteile, aus denen sich die Annuität zusammensetzt. Das Darlehen besteht aus einem Tilgungsanteil und einem Zinsanteil.

Konstante und variable Annuität

Bei der konstanten Annuität – diese entspricht der echten Annuität – bleiben die monatlichen Kreditraten immer konstant. Bei einer variablen Annuität – auch als unechte Annuität bezeichnet – legen der Kreditnehmer und der Kreditgeber eine gleichbleibende Tilgungsrate fest. Der Zinsanteil sinkt mit jeder weiteren Zahlung. Aus diesem Grund spricht man bei der variablen Annuität auch von einem Abzahlungsdarlehen.

Wie funktioniert ein Annuitätendarlehen?

Darlehen, die sich aus einem Zinsanteil und einem Tilgungsanteil zusammensetzen, kommen bei den meisten privaten Kreditaufnahmen in Betracht. Insbesondere finden sie im Immobilienbereich und in der Baufinanzierung Anwendung.

Beispiel 1: Funktionsweise einer Annuität

Zur Finanzierung einer größeren Anschaffung nimmt ein Bankkunde bei seiner Hausbank ein Annuitätendarlehen in Höhe von 10.000 Euro auf. Die Konditionen sehen einen jährlichen Zinssatz von 4 % und eine jährliche Tilgungsrate von 2 % vor. Als monatliche Rückzahlung vereinbaren der Kreditnehmer und die Bank einen Betrag von 600 Euro. Die erste Zahlung setzt sich wie folgt zusammen: Der Zinsanteil beträgt 400 Euro und der Tilgungsanteil liegt bei 200 Euro. Die Restschuld reduziert sich auf 9.800 Euro. Mit der nächsten Zahlung verschiebt sich das Verhältnis von Zins und Tilgung. Der Zinsanteil beträgt 392 Euro und der Tilgungsanteil 208 Euro. Die Restschuld mindert sich auf 9.592 Euro. Die Zahlung der Annuität wird fortgesetzt, bis das Darlehen vollkommen getilgt ist.

Annuitätendarlehen berechnen

Für die Berechnung eines Annuitätendarlehens findet die folgende Formel Anwendung:

(Darlehenssumme x Prozentsatz der ersten Tilgung) + (Darlehenssumme x Zinssatz) = jährlicher Annuitätenbetrag

Beispiel 2: Berechnung einer Annuität

Die Darlehenssumme soll 400.000 Euro betragen. Kreditnehmer und Kreditgeber vereinbaren eine erste Tilgung von 2 Prozent und einen Zins von 3 %.

Der Tilgungsanteil ermittelt sich wie folgt: 400.000 Euro x 2 % = 8.000 Euro.

Die zu zahlenden Zinsen betragen: 400.000 Euro x 3 % = 12.000 Euro.

Die Annuität berechnet sich durch Addition des Zinsanteils und des Tilgungsanteils: 8.000 Euro + 12.000 Euro = 20.000 Euro.

Die Annuität wird in zwölf monatlichen Raten gezahlt. Die Teilratenzahlung ergibt sich wie folgt: 20.000 Euro / 12 Monate = 1.666,67 Euro.

Die Sondertilgung eines Annuitätendarlehens

Sondertilgungen sind bei der Rückzahlung eines Darlehens nicht unüblich. Eine Sondertilgung vereinbaren Kreditnehmer und Kreditgeber außerhalb der monatlich vereinbarten Tilgungsleistung. Dem Kreditnehmer wird hiermit die Möglichkeit eingeräumt, einen Kredit noch vor dem Ende der eigentlichen Laufzeit vollständig zu tilgen. Mit einer Sondertilgung ist der Nachteil verbunden, dass die Bank einen separat festgelegten Zusatzzins verlangen kann. Der Kreditnehmer muss beachten, dass selbst bei einem Zusatzzins von 0,1 % Zusatzkosten in Höhe von mehreren tausend Euro anfallen können.

Der Schuldzinsenabzug – die steuerliche Absetzbarkeit eines Annuitätendarlehens

Ist die Annuität Teil eines Betriebsvermögens, können die Zinszahlungen steuerlich absetzbar sein. Steht die Kreditaufnahme im Zusammenhang mit den betrieblichen Umsätzen, stellen die Zinsen abzugsfähige Betriebsausgaben dar. Als abzugsfähige Betriebsausgaben mindern die Zinszahlungen den steuerpflichtigen Gewinn eines Unternehmens. Zu beachten ist aber der beschränkte Schuldzinsenabzug des § 4 Absatz 4a Einkommensteuergesetz (EStG).

Der Gesetzgeber schließt den Schuldzinsenabzug für die Zinsen einer Annuität aus, wenn der Unternehmer Überentnahmen getätigt hat. Eine Überentnahme entsteht, wenn die von dem Unternehmer in einem Jahr getätigten Privatentnahmen die Summe aus Gewinn und Privateinlagen übersteigen.

Beispiel 3 zur Überentnahme

Ein Einzelunternehmer hat im Jahr 2019 einen Gewinn von 12.000 Euro erwirtschaftet. In dem gleichen Zeitraum hat er 16.000 Euro entnommen und für private Zwecke verwendet. Zur Finanzierung von Wertpapieren des Umlaufvermögens hat der Einzelunternehmer ein Annuitätendarlehen aufgenommen. Die Privateinlagen, die der Einzelunternehmer seinem Betrieb zugeführt hat, betragen insgesamt 3.000 Euro. Das Finanzamt ermittelt die Überentnahme wie folgt:

Überentnahme = 16.000 Euro – (12.000 Euro + 3.000 Euro) = 1.000 Euro

Die Aufnahme des Annuitätendarlehens ist vollständig betrieblich veranlasst. Von daher stände dem Abzug der Zinszahlungen als Betriebsausgaben nichts im Wege. Da der Unternehmer aber Überentnahmen getätigt hat wird das Finanzamt die gezahlten Zinsen nicht als gewinnmindernde Ausgabe anerkennen.

Zu beachten ist, dass der beschränkte Schuldzinsenabzug nur zur Anwendung kommt, wenn es sich um Wirtschaftsgüter des Umlaufvermögens handelt. Für die Wirtschaftsgüter des Anlagevermögens ist ein uneingeschränkter Zinsabzug möglich.

Die Zinszahlung eines Annuitätendarlehens kann auch steuerlich berücksichtigt werden, wenn ein Immobilienbesitzer für den Kauf eines Hauses ein entsprechendes Darlehen aufnimmt. In diesem Fall stellen die Zinsen abzugsfähige Werbungskosten dar.

Die Unterschiede zwischen dem Annuitätendarlehen und anderen Finanzierungsformen

Neben dem Annuitätendarlehen bieten sich mit dem Tilgungsdarlehen und dem Fälligkeitsdarlehen zwei weitere Möglichkeiten der Kreditaufnahme. Durch einen Vergleich lassen sich die Vor- und Nachteile der verschiedenen Finanzierungsformen gegeneinander abwägen.

Bei einem Tilgungsdarlehen bleibt die monatliche Tilgung immer konstant. Für die Ermittlung der Tilgungsrate wird die Darlehenshöhe auf die Darlehenslaufzeit verteilt. Mit jeder Zahlung verringert sich bei einem Tilgungsdarlehen der Zinsaufwand. Dadurch sinkt auch die gesamte monatliche Belastung desjenigen, der das Tilgungsdarlehen zurückzahlen muss.

Beispiel 4 zum Tilgungsdarlehen

Der Kreditnehmer und der Kreditgeber haben ein Darlehen zu 60.000 Euro vereinbart. Der Zinssatz wurde auf 5 % festgelegt. Das Darlehen soll in 60 Monaten zurückbezahlt werden. Die monatliche Tilgung beträgt 1.000 Euro. Im ersten Monat setzt sich die Gesamtbelastung wie folgt zusammen: Tilgung 1.000 Euro und Zinsen 250 Euro. Für den letzten Monat ergeben sich die folgenden Zahlen: Tilgung 1.000 Euro und Zinsen 4,20 Euro. Damit hat sich die Gesamtbelastung um 245,80 Euro reduziert.

Ein Fälligkeitsdarlehen kennzeichnet sich dadurch, dass die Darlehenssumme über die Laufzeit hinweg nicht getilgt wird. Der Kreditnehmer zahlt nur den Zinsanteil. Erst am Ende der Fälligkeit muss der Kreditnehmer den Darlehensbetrag in voller Summe zurückzahlen. Für den Kreditnehmer ist die monatliche Belastung bei einem Fälligkeitsdarlehen zunächst gering. Er kann seine finanziellen Mittel für andere Investitionen verwenden. Nachteilig ist das Fälligkeitsdarlehen, weil der Kreditnehmer bei der Aufnahme nicht weiß, ob es ihm möglich ist, das Darlehen am Fälligkeitstag vollständig zu tilgen.

Das Annuitätendarlehen unterscheidet sich von dem Tilgungsdarlehen dadurch, dass sich die monatliche Gesamtbelastung nicht verändert. Von dem Fälligkeitsdarlehen grenzt sich die Annuität dadurch ab, dass der Darlehensbetrag schon während der Laufzeit – und nicht erst bei Fälligkeit – getilgt wird.

Vorteile und Nachteile eines Annuitätendarlehens

Die Aufnahme eines Annuitätendarlehens ist mit den folgenden Vor- und Nachteilen verbunden:

Die Vorteile

Der Kreditnehmer profitiert bei der Aufnahme eines Annuitätendarlehens davon, dass er besser planen kann. Die monatliche Gesamtbelastung bleibt jeden Monat gleich. Diese Tatsache kann der Kreditnehmer nutzen, um seine gesamten Ausgaben besser steuern zu können.

Im Vergleich zu anderen Finanzierungsformen besteht bei einem Annuitätendarlehen ein geringes Risiko. Durch eine Sondertilgung kann eine Restschuld schnell getilgt werden.

Ergeben sich Änderungen beim Zinssatz, so muss der Kreditnehmer höhere Zinsen nur auf den Restbetrag zahlen.

Die Nachteile

Der Zinssatz bleibt für die Laufzeit des Darlehens unverändert. Als Nachteil muss dies angeführt werden, wenn die Zinsen fallen.

Bei einer Annuität hat der Kreditnehmer in der Regel nicht die Möglichkeit, das Darlehen vor Beendigung der Laufzeit zu kündigen.

Bei einer Sondertilgung müssen unter Umständen zusätzliche Zinszahlungen in Kauf genommen werden.

Zusammenfassung

- Bei einem Annuitätendarlehen bleibt der Rückzahlungsbetrag immer konstant.

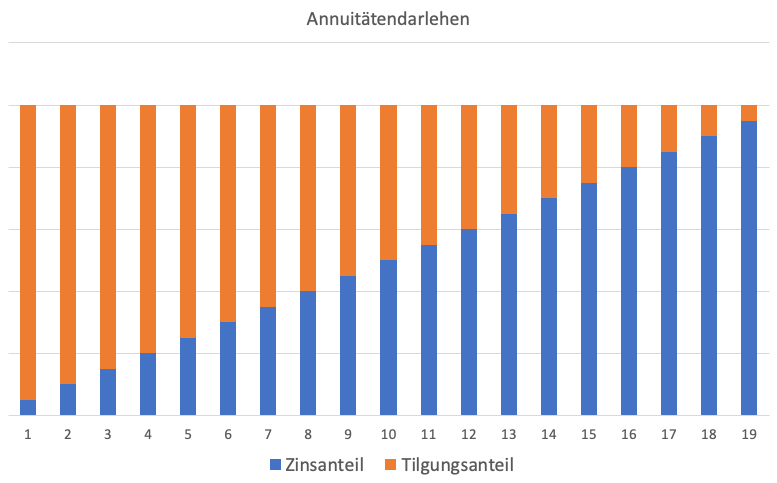

- Jede Annuität setzt sich aus einem Tilgungsanteil und einem Zinsanteil zusammen.

- Zunächst ist der Zinsanteil hoch und der Tilgungsanteil gering.

- Das Verhältnis zwischen Zinsen und Tilgung ändert sich mit jeder weiteren Zahlung. Der Tilgungsanteil steigt und der Zinsanteil sinkt.

- Die Zahlung der Annuität endet mit der vollständigen Tilgung der Annuität.

- Unterschieden wird das Darlehen nach konstanter und variabler Annuität.

- Die konstante Tilgung wird auch als echte Annuität bezeichnet. Hierbei bleiben die monatlichen Kreditraten immer konstant.

- Bei der variablen Annuität setzen Kreditnehmer und Kreditgeber gleichbleibende Tilgungsraten fest. Der Zinsanteil verringert sich mit jeder weiteren Zahlung.

- Für die Berechnung der Annuität wendet der Kreditgeber eine Formel an. Die zu berücksichtigenden Faktoren sind die Darlehenssumme, der Prozentsatz der ersten Tilgung und der Zinssatz.

- Das Ergebnis der Berechnung ist die jährliche Annuität. Wird diese durch die Zahl 12 geteilt, ergibt sich die monatliche Belastung.

- Für die Rückzahlung der Annuität ist eine Sondertilgung nicht unüblich. Ein Kreditnehmer muss jedoch einkalkulieren, dass er mit einer zusätzlichen Zinszahlung belastet wird.

- Wird das Annuitätendarlehen für einen betrieblichen Zweck verwendet, muss unterschieden werden, ob ein Wirtschaftsgut des Anlagevermögens oder des Umlaufvermögens finanziert wird.

- Zinsen für die Finanzierung einer Maschine oder einem anderen Sachanlagegut mindern als Betriebsausgaben den Gewinn.

- Für die Finanzierung eines Wirtschaftsguts aus dem Umlaufvermögen (z.B. Vorräte) darf der Unternehmer keine Überentnahmen getätigt haben.

- Das Tilgungsdarlehen und das Fälligkeitsdarlehen sind zwei Alternativen zum Annuitätendarlehen.

- Bei einem Tilgungsdarlehen ändert sich die monatliche Tilgung nicht. Bei einem Fälligkeitsdarlehen zahlt der Kreditnehmer während der Laufzeit nur die Zinsen.

- Vorteilhaft ist das Annuitätendarlehen, weil es dem Kreditnehmer eine bessere Planbarkeit gibt. Nachteilig ist, dass sich eine spätere Zinssenkung nicht auswirkt. Der Zinssatz bleibt während der kompletten Laufzeit konstant.